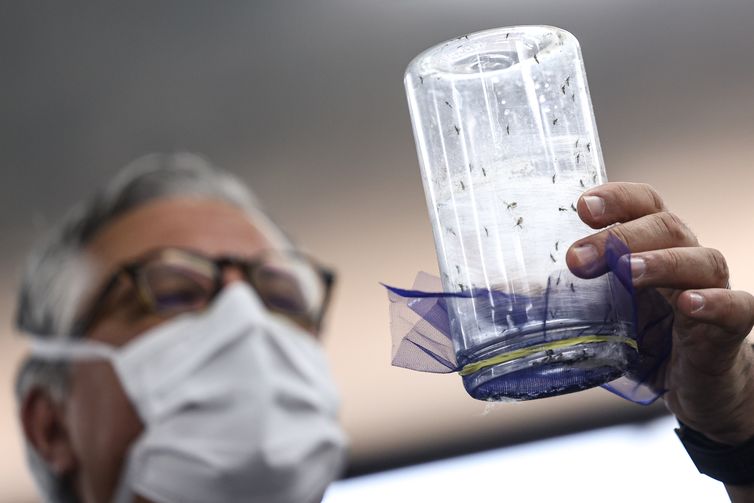

Mosquitos com a bactéria Wolbachia foram soltos, nesta terça-feira (9), para ajudar no combate à dengue, zika e chikungunya no Distrito Federal e nos municípios goianos de Valparaíso de Goiás e Luziânia.

A ação marcou a inauguração da biofábrica do método Wolbachia, localizada na região administrativa do Guará, a 10 quilômetros de Brasília.

A tecnologia insere a bactéria nos mosquitos Aedes aegypti e impede o desenvolvimento do vírus no organismo do inseto, reduzindo a transmissão. Quem explica é o secretário de Saúde do Distrito Federal, Juracy Cavalcante Lacerda.

“A produção é de um mosquito com a bactéria, que se chama Wolbito. A ideia é que a gente possa fazer a soltura desses mosquitos em massa para fazer uma mudança dessa população de mosquitos. Hoje, os Aedes aegypti que estão circulando têm a capacidade de transmitir várias doenças: zika, dengue e os vários tipos de dengue. Mas o Wolbito, a partir do momento que ele entra nesse mosquito, ele impede a replicação desses vírus. Então, obviamente, você reduz drasticamente a possibilidade desse vírus de transmitir essa doença.”

No primeiro semestre de 2025, houve redução de 75% nos casos de dengue e de 73% das mortes pela doença no país. Apesar da queda nos números, o ministro da Saúde, Alexandre Padilha, alerta que não é o momento de baixar a guarda.

“Por isso que nós estamos lançando agora, a partir do mês de setembro, toda a ação nesse segundo semestre de orientação à população. Esse período, que é o período de menor transmissão, é exatamente, na opinião do Ministério da Saúde, o melhor momento para conscientizar as pessoas, orientar as pessoas, fazer os levantamentos de dados, de onde está a concentração dos mosquitos, do impacto do aumento da temperatura média das cidades na multiplicação dos mosquitos e na multiplicação dos casos.”

A nova fábrica vai beneficiar dez regiões do Distrito Federal, além dos dois municípios goianos, impactando mais de 750 mil pessoas. A unidade tem uma das maiores operações do método Wolbachia no Brasil, com capacidade para produzir 6 milhões de mosquitos adultos por semana.

O material é distribuído semanalmente em 20 mil potinhos, com a liberação envolvendo 26 viaturas e 52 servidores por dia.

Método Wolbachia

No Brasil, 16 cidades já implementaram a técnica. Em julho, Curitiba (PR) inaugurou a maior biofábrica Wolbachia do mundo.

Em Niterói, no Rio de Janeiro, dados recentes mostram uma redução de 88% nos casos de dengue após a adoção da estratégia.

Até o fim do ano, a novidade deve ser lançada em Natal (RN), Uberlândia (MG) e Presidente Prudente (SP).